全球最低稅是由經濟合作與發展組織 (OECD) 發起的一項稅收。 目前,包括越南在內的 142/142 個成員國同意。 有了這個稅,大公司和營業額在7.5億歐元或以上的公司都必須繳納15%的稅,無論在哪個國家。

目前,越南有1000多家外資企業的母公司需要繳納綜合最低稅,其中70多家很可能最早在2024年受到綜合最低稅的影響。

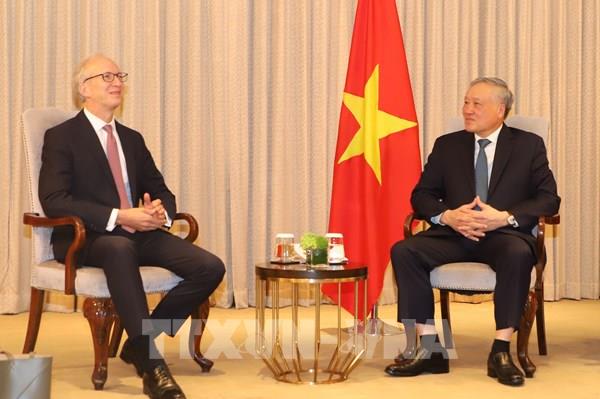

4 月 18 日,財政部和 200 名代表分享了適合越南的解決方案,以盡量減少實施全球最低稅的負面影響,並保持越南投資的吸引力。

在“全球最低稅規則”科學會議上,不少觀點認為全球最低稅不可避免,但應關注制定支持外商投資企業穩投資的政策。 其他人建議越南政府應仔細評估以下問題:有多少額外稅收將用於支持企業,哪些企業將從這項激勵措施中受益,以及稅收水平。 支持計算以什麼成本為基礎,多少合適。

除了挑戰之外,全球最低稅的適用被視為越南改進其 FDI 吸引戰略和模式的機會。 (說明性圖片 – 照片:投資雜誌)

如果越南將全球最低稅內部化,我們將把這筆額外稅收用於基礎設施建設、人力資源培訓和技術投資,以幫助越南企業參與這個跨國公司的價值鏈。

到目前為止,大多數國家都屬於歐盟,如瑞士、英國。 在亞太地區,韓國、日本、新加坡、印度尼西亞、香港(中國)、澳大利亞已確認將從 2024 年起適用 15% 的最低稅率。

越南是主要的投資接受國,因此在此背景下,我們必須考慮能夠積極爭取稅收權利,並繼續創造良好的投資環境。

最新數據顯示,越南目前約有335個註冊投資資金超過1億美元的項目,在經濟區和工業園區的加工製造業領域開展業務,一般為三星等高科技企業、英特爾、LG、博世、夏普、松下、富士康、和碩……

目前適用於跨國公司的平均所得稅稅率在 12.3% 左右,甚至在 2.75 至 5.95% 之間,遠低於越南使用稅收優惠作為吸引外國投資的解決方案的一般規定。

這些類型項目的總註冊投資資金目前佔越南外國直接投資總額的近30%(約1313億美元)。 這些項目可能會受到全球最低稅的影響。 如果越南沒有及時的應對方案,項目在越南享有的企業稅收優惠優勢將不復存在,從而影響越南市場吸引FDI的吸引力和競爭優勢的喪失,影響投資擴張。 項目計劃。

“有必要盡快立法這項稅收,以減少對在越南投資的公司的影響,並讓有意在越南投資的大型投資者放心,”洪孫先生說。 越南商業協會,提議。

“他們感興趣的是在母公司所在國或經營所在國支付那部分稅款。如果越南部署緩慢,不僅會失去這種差異,而且還會有競爭力“在短期內,有必要盡快計算和部署國內最低稅,以獲得優先徵稅的權利,”安永越南印度支那稅務部門負責人羅伯特金先生說。

除了挑戰之外,全球最低稅的適用被視為越南改進其 FDI 吸引戰略和模式的機會。 此時,傳統經濟模式將轉向循環經濟、綠色可持續增長。 在穩定的營商環境下,外商直接投資領域將對經濟做出更大貢獻。 吸引投資將從稅收優惠轉向加強保護性法律、促進高素質勞動力、支持良好的基礎設施和良好的海關政策。 大投資者被比作經濟之鷹。 在適用全球最低稅時,越南必須加快路線圖以保留“鷹”。

* 邀請讀者關注越南電視台在 TV Online 和 VTV圍棋!

“熱情的培根迷。驕傲的流行文化忍者。謙遜的分析師。電視愛好者。終生的旅行迷。”